Операции с недвижимостью в нашей стране облагаются обязательными отчислениями в бюджет из кармана бывшего собственника. По общему правилу продавец жилья вынужден заплатить налог с продажи квартиры, если он не освобождается от его уплаты в силу давности владения. При этом каждый россиянин вправе воспользоваться льготами и сократить сумму отчислений с помощью налоговых вычетов. Разберемся, как заплатить налога с продажи квартиры меньше и какие правила действуют в 2024 году.

Какие налоги нужно платить при продаже квартиры

В гл. 23 НК РФ сказано, что продавец обязан после продажи квартиры уплатить подоходный налог. Иначе его называют НДФЛ. Логика простая – получил доход с продажи недвижимости, затем необходимо исчислить, задекларировать и уплатить с него часть суммы в бюджет.

Очень важно помнить, что после продажи квартиры исчисление и уплата налога остаются полностью в ведении самого продавца. Автоматически налог не рассчитают, извещение (как при ежегодном налоге на недвижимость) не направят. Ни работодатель, ни налоговая инспекция, ни Росреестр не обязаны отслеживать продажу квартиры и считать НДФЛ для продавцов. Это нужно сделать самостоятельно.

Кроме НДФЛ никаких налогов при продаже квартиры платить не нужно.

Обязательно ли платить подоходный налог

НДФЛ с продажи квартиры платить обязательно, если продавец не освобожден от его уплаты по сроку владения квартирой. Если обязанность заплатить налог есть, но продавец этого не сделал, для него наступят неприятные последствия:

- на сумму неуплаченного налога будет начисляться пеня за каждый день просрочки;

- штраф от 20 до 40% по ст. 122 НК РФ;

- налог все равно придется заплатить по требованию налоговой инспекции.

Хотя ИФНС и не обязана отслеживать продажи недвижимости, сведения о сделках в инспекцию передаются Росреестром. Узнав о перерегистрации квартиры на нового хозяина, налоговики могут провести налоговую проверку и доначислить налог к уплате вместе со штрафными санкциями. Чтобы этого избежать, лучше все сделать самостоятельно и вовремя.

Срок владения квартирой, чтобы не платить налог 13%

Единственная ситуация, когда продавец освобождается и от подачи декларации и от уплаты налога с продажи квартиры – если он перед продажей владел этим объектом в течение установленного НК периода. Владеть нужно официально, по бумагам. Этот срок зависит от дня приобретения продавцом квартиры – до или после 2016 года.

Если квартира приобретена продавцом до 2016 года (до 31.12.2015 включительно), все очень просто. Нужно владеть недвижимостью в течение 3 и более лет независимо от оснований приобретения (наследование, дарение, купля-продажа, ДДУ, уступка – без разницы). В 2020, 2021 и 2022 годах продавцы квартир, которые в свою очередь приобрели их до 2016 года, могут свободно продавать свое жилье без налога.

Если жилье получили, начиная с 1 января 2016 года и позже, срок давности зависит от оснований приобретения:

- для жилья, полученного по приватизации, наследству, ренте, подаренного близким родственником – срок владения составляет 3 года;

- для остального имущества (купля-продажа, ДДУ, уступка и другие) – 5 лет.

Где смотреть дату приобретения квартиры

Дату приобретения квартиры можно посмотреть в выписке из ЕГРН в графе с датой госрегистрации права собственности. Если ДКП заключен на месяц-два раньше даты госрегистрации, ориентироваться нужно именно на последнюю. Исключение, когда квартира унаследована – в этих случаях срок давности считается со дня смерти наследодателя, который, как правило, на полгода раньше даты госрегистрации прав нового собственника в ЕГРН.

Если продавец в разное время получил доли квартиры в собственность

Бывает, что квартира была поделена на доли, которые продавец «собирал» в течение долгого времени. Например, если квартиру приватизировали в начале 2000-х на семью из трех человек, каждый получил по 1/3, а впоследствии титульный продавец одну долю получил по наследству, а вторую выкупил у последнего собственника.

В этих случаях у налоговиков подходы разные, ведь однозначной нормы в законе нет. А там, где нет однозначного закона, всегда есть место различному толкованию.

РЕНОВАР.РУ рекомендует ориентироваться на дату и основание приобретения последней доли, либо доли, срок по которой длиннее всего – это наиболее безопасный вариант. Но если квартиру нужно продать уже сейчас и срок выжидать некогда, можно рассчитать давность владения недвижимостью с даты получения первой доли, подкрепив свою позицию этими разъяснениями Минфина РФ. Помните, что налоговый орган не всегда следует позиции Минфина, поэтому здесь есть риск судебной тяжбы.

Налог с продажи квартиры: нужно ли платить пенсионерам и инвалидам?

К сожалению, от статуса налогоплательщика обязанность платить НДФЛ не зависит. Льготы также не предоставляются. Поэтому пенсионеры, инвалиды, многодетные и малоимущие семьи, ветераны, военнослужащие, госслужащие, бюджетники, врачи и учителя платят налог с продажи квартиры на общих условиях.

Сколько придется заплатить налога с продажи квартиры: ставки и формула расчета

Ставка налога с продажи квартиры в 2024 году едина для всех – 13% от дохода. Доход берется из договора купли-продажи. Раньше распространенной была практика занижения цены квартиры в ДКП для того, чтобы не платить налог, однако с 2016 года в НК внесены изменения, ограничивающие этот маневр.

Теперь продажная цена квартиры не должна быть ниже 70% от ее кадастровой стоимости. Если в договоре фигурирует меньшая сумма, налог придется рассчитать от 70% кадастровой цены, даже если по факту получили меньше. Кадастровую стоимость нужно смотреть на 1 января года продажи квартиры в выписке из ЕГРН.

Формула расчета налога простая, специального калькулятора для этого не требуется:

(ЦК – НВ) * 0,13 = НДФЛ, где

ЦК – стоимость продажи по соглашению сторон или 70% от кадастровой;

НВ – вычет (фиксированный или расходный).

Уменьшаем платеж через вычет

Законный способ сделать обязательный платеж в казну существенно меньше – применить налоговый вычет. Если в декларации 3-НДФЛ не заявить о нем, то в налоговую придется платить 13% от полной суммы дохода. Автоматически вычет не применяется, поэтому разберемся, на что имеет право продавец.

В 2024 году действуют два вычета:

- фиксированный в 1 000 000 рублей, который не нужно подтверждать документально;

- расходный в сумме расходов, которые продавец в свое время понес на покупку жилья.

Выбрать можно только один вычет. Расходный вычет по сумме больше, однако его можно заявить только если есть все подтверждающие документы. Если документально подтвердить ничего не получится, или если расходы меньше 1 млн. рублей, лучше заявить фиксированный вычет.

Если вычет получился больше полученной прибыли, платить ничего не нужно, но декларацию подать обязательно.

Какие расходы можно учесть

По общему правилу, считаются только расходы, затраченные на приобретение квартиры – сумма, указанная в договоре купли-продажи (уступки). Сопутствующие расходы, например, на риэлторские услуги или ремонт, обычно налоговым органом во внимание не принимаются. Затраты на чистовую отделку квартиры, купленной в черновом варианте у застройщика, принимаются во внимание при предоставлении вычета покупателям. По НК для продавцов такие расходы не учитываются.

Расходы обязательно подтверждают документами. Одного ДКП будет недостаточно – нужно представить расписки, чеки, квитанции или выписки с банковского счета об оплате.

Пример расчета налога с продажи квартиры

Первый делом нужно сравнить стоимость квартиры по договору с кадастровой, умноженной на 0,7. К расчету налога нужно брать ту цену, которая больше.

Например, квартира по договору продается за 3 млн. рублей, а кадастровая стоимость 3,2 млн. рублей. Вычисляем 70% от кадастровой стоимости (3,2 млн. * 0,7) получается 2,24 млн. рублей. Значит, для расчета налога возьмем цену договора – 3 млн. рублей.

Далее смотрим, какие есть документы по расходам на покупку квартиры. Например, если квартира куплена за 2 700 000 рублей и об этом имеются ДКП + расписка продавца + выписка с банковского счета о переводе ипотечных средств, нужно заявлять расходный вычет.

Расчет будет следующий: (3 млн. – 2,7 млн. ) * 0,13 = 39 тыс. рублей.

Процедура и срок уплаты налога с продажи квартиры

Чтобы заплатить налог при продаже квартиры, потребуется:

- дождаться окончания года, в котором продана квартира;

- до 30 апреля заполнить и отправить в ИФНС налоговую декларацию 3-НДФЛ;

- до 15 июля уплатить налог в бюджет.

На вопрос о том, нужно ли в вашем случае подавать декларацию и платить налог, поможет ответить наша таблица.

| Вышли сроки владения квартирой (более 3 или 5 лет) | Вычет превысил доход, и сумма налога получилась меньше 0 | В остальных случаях | |

| Подавать декларацию | Не требуется | Обязательно | Обязательно |

| Уплачивать налог | Не требуется | Не требуется | Обязательно |

Декларация 3-НДФЛ

Скачать бланк 3-НДФЛ для отчета за 2021 год. За 2022 год бланки будут утверждены налоговой инспекцией в 2023 году.

- Создание актуальной 3-НДФЛ доступно в личном кабинете налогоплательщика в режиме онлайн. Там же разрешается прикрепить сканы приложений и отправить декларацию на проверку дистанционно.

Заполнять все страницы не требуется, только те, что необходимы для декларирования прибыли от реализации квартиры. Допустимо заполнить декларацию самостоятельно на компьютере, но проще воспользоваться специальной программой.

Пошаговая инструкция по созданию декларации в программе

Первый шаг – задаем условия (нажмите, чтобы увеличить картинку):

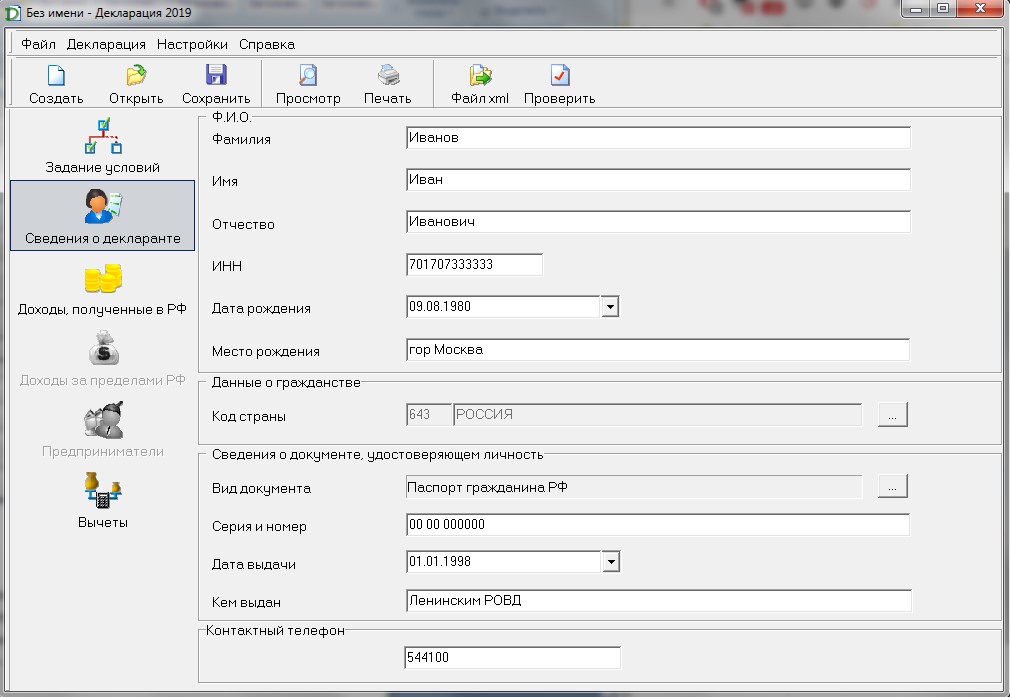

Второй шаг: заполняем данные заявителя:

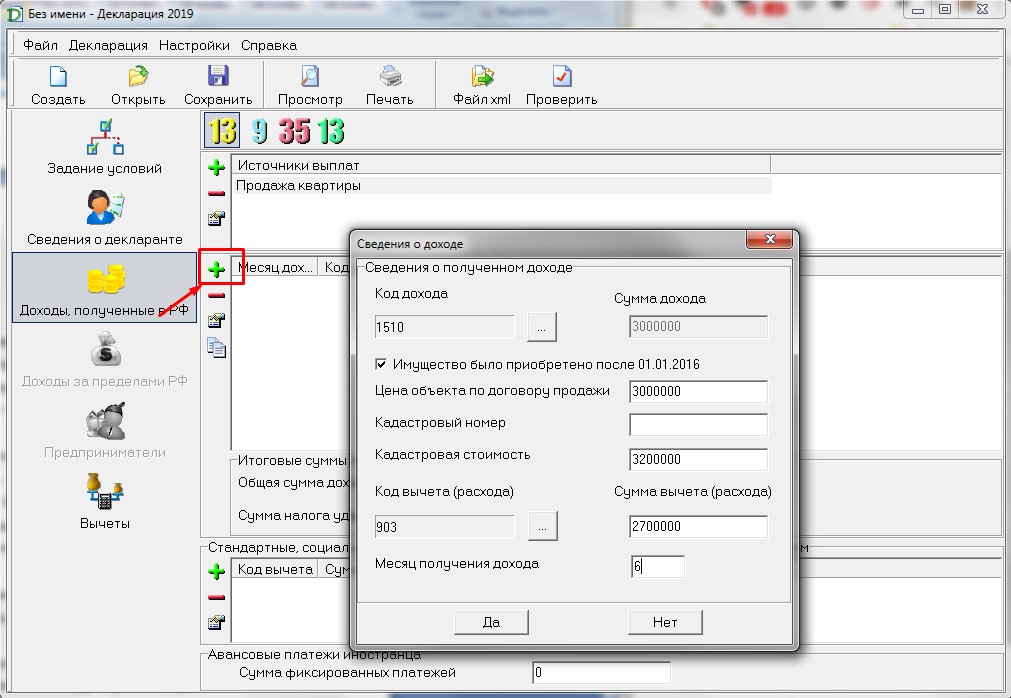

Далее нужно заполнить доходы. Кликнем на зеленый плюс и заполним выпадающее окно. Коды ИНН, КПП и ОКТМО можно не заполнять:

В следующем поле нужно заполнить данные о доходе. Код выбираем 1510 – продажа недвижимости, коды вычетов также появляются в выпадающем списке.

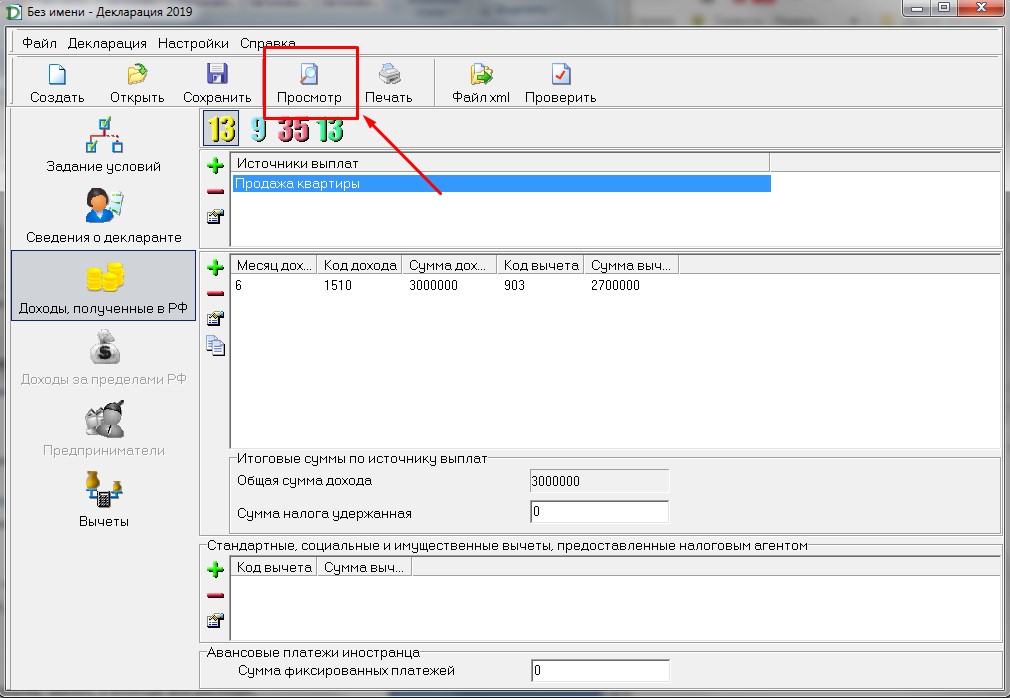

Затем нажимаем «Просмотр». Откроется готовая декларация, которую можно подписать и отправить в инспекцию с приложениями.

Это бесплатно, программа разработана налоговой инспекцией и не содержит вирусов.

Отдельные ситуации продажи квартиры

Иногда не все так однозначно с налогом при продаже квартиры.

Налог при перепродаже квартир

Если продавец занимается скупкой и перепродажей квартир, налог он платит такой же – 13% с суммы дохода с учетом вычета. Чтобы снизить налог, можно зарегистрироваться в качестве ИП и перейти на:

- 6% с дохода (без учета расходов);

- 15% с дохода минус расходы (не только на покупку жилья, а вообще все расходы, связанные с предпринимательской деятельностью) – в некоторых регионах ставка может быть ниже.

ИП платят также фиксированные страховые взносы на себя в ПФР и ФСС примерно 40 тысяч в год + 1% от дохода. Избежать страховых взносов можно, оформившись в качестве самозанятого.

В любом случае перед перепродажей квартир, регистрацией в качестве ИП и самозанятого следует заранее просчитать все налоги, которые предстоит платить казне.

Сколько вычетов положено, если за год продали несколько квартир

Продавая несколько объектов недвижимости, обратите внимание, что фиксированный вычет 1 млн. рублей предоставляется в год только один раз. Если, скажем, продано три квартиры, вычет все равно будет 1 млн. р., а не 3 млн. рублей – по одному за каждую квартиру. Выгоднее применить расходный вычет или заключать договоры в разные годы.

Налог с продажи приватизированной квартиры

При продаже приватизированной квартиры также нужно платить налог на общих условиях. Поскольку здесь не было расходов на приобретение жилья, чтобы снизить НДФЛ, можно применить фиксированный вычет в 1 млн. рублей или дождаться истечения трехлетнего срока владения с даты государственной регистрации права собственности в ЕГРН. Время фактического проживания в квартире по контракту социального найма в срок владения не включается.

Налог с продажи долей в квартире

Если доли продаются по одному договору, то вычет делится на всех продавцов сообразно их долям. Например, если продавцы владеют по 1/4 доли в квартире и решают применить фиксированный вычет в 1 млн. рублей, то каждый может включить в декларацию по 250 тыс. руб. вычета.

Есть хитрость – продав доли по разным договорам, каждый продавец вправе заявить вычет в 1 млн. р. в своей декларации, тем самым существенно снизив налог.

Налог с продажи при переуступке

Заключив соглашение по переуступке прав на строящуюся квартиру, продавец также обязан выплатить налог с продажи, как при заключении ДКП. Для снижения суммы подойдет налоговый вычет в размере 1 млн. рублей.

В заключение

Налог при продаже квартиры платить обязательно, если продавец не освобожден от него по давности владения. Процедура подсчета и перечисления в бюджет платежа несложная, но если остались вопросы по заполнению декларации, применению вычета или другим моментам – напишите в онлайн-чат нашему юристу. Консультации бесплатные. Специалист онлайн.

Редактор Реновар. ру Ксения Пальцева.